[问答题]

甲公司为上市公司,适用企业所得税税率为25%,所得税采用资产负债表债务法核算。

甲公司2×18年度实现利润总额8000万元,在申报2×18年度企业所得税时涉及以下事项:

(1)1月30日,甲公司购买一处公允价值为2400万元的新办公用房后即对外出租,款项已以银行存款支付,不考虑相关税费;将其作为投资性房地产核算并采用公允价值模式进行后续计量。12月31日,该办公用房公允价值为2200万元,税法规定该类办公用房采用年限平均法计提折旧,折旧年限为20年,预计净残值率为5%。

(2)11月21日,购入丙公司股票30万股,支付价款245万元,其中交易费用5万元,将其作为交易性金融资产核算。12月31日,丙公司股票的价格为9元/股,税法规定,上述资产在持有期间公允价值变动均不计入当期应纳税所得额,在处置时计入处置当期应纳税所得额。

(3)12月,甲公司按规定对某亏损合同确认了预计负债160万元,按税法规定,此项计提的预计负债在相关损失实际发生时允许税前扣除。

(4)2×18年度取得国债利息收入60万元,因环境污染被环保部门罚款100万元,因未如期支付某商业银行借款利息支付罚息10万元。

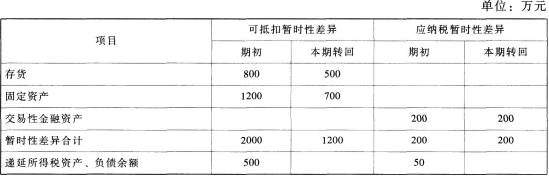

(5)2×18年年初的暂时性差异及本期暂时性差异转回情况如下:

对上述事项,甲公司均已按企业会计准则的规定进行了处理,预计在未来期间有足够的应纳税所得额用于抵扣可抵扣暂时性差异,假设除上述交易或事项外,没有其他影响企业所得税核算的因素。

要求:

(1)计算确定2×18年12月31日甲公司因投资性房地产形成的暂时性差异的类型及金额。

(2)计算甲公司2×18年度应交企业所得税。

(3)计算甲公司2×18年12月31日递延所得税资产余额。

(4)计算甲公司2×18年12月31日递延所得税负债余额。

(5)计算甲公司2×18年度应确认的所得税费用。

(本题计算时保留三位小数)

参考答案与解析:

-

相关试题